4 raisons pour lesquelles 2024 est un tournant pour les stratégies de « Merger Arbitrage »

2024 : rebond de l'activité M&A après un cycle baissier de trois ans !

Les vents contraires qui pèsent sur la confiance des entreprises s'inversent et tous les moteurs de la reprise sont déjà en place pour 2024 :

L'assouplissement monétaire qui se profile à l'horizon devrait permettre aux acheteurs financiers de revenir sur le marché. Le ralentissement de la croissance et le retour progressif de l'inflation vers l'objectif de 2%, tant attendu par la Réserve fédérale (Fed), devraient permettre à cette dernière d'abaisser ses taux directeurs à partir du mois de juin. Même si les taux restent élevés, la lisibilité sur le calendrier des baisses de taux de la Fed devrait stimuler l'activité des fusions et acquisitions. En effet, il sera plus facile et moins coûteux pour les entreprises d'obtenir le financement de leurs transactions.

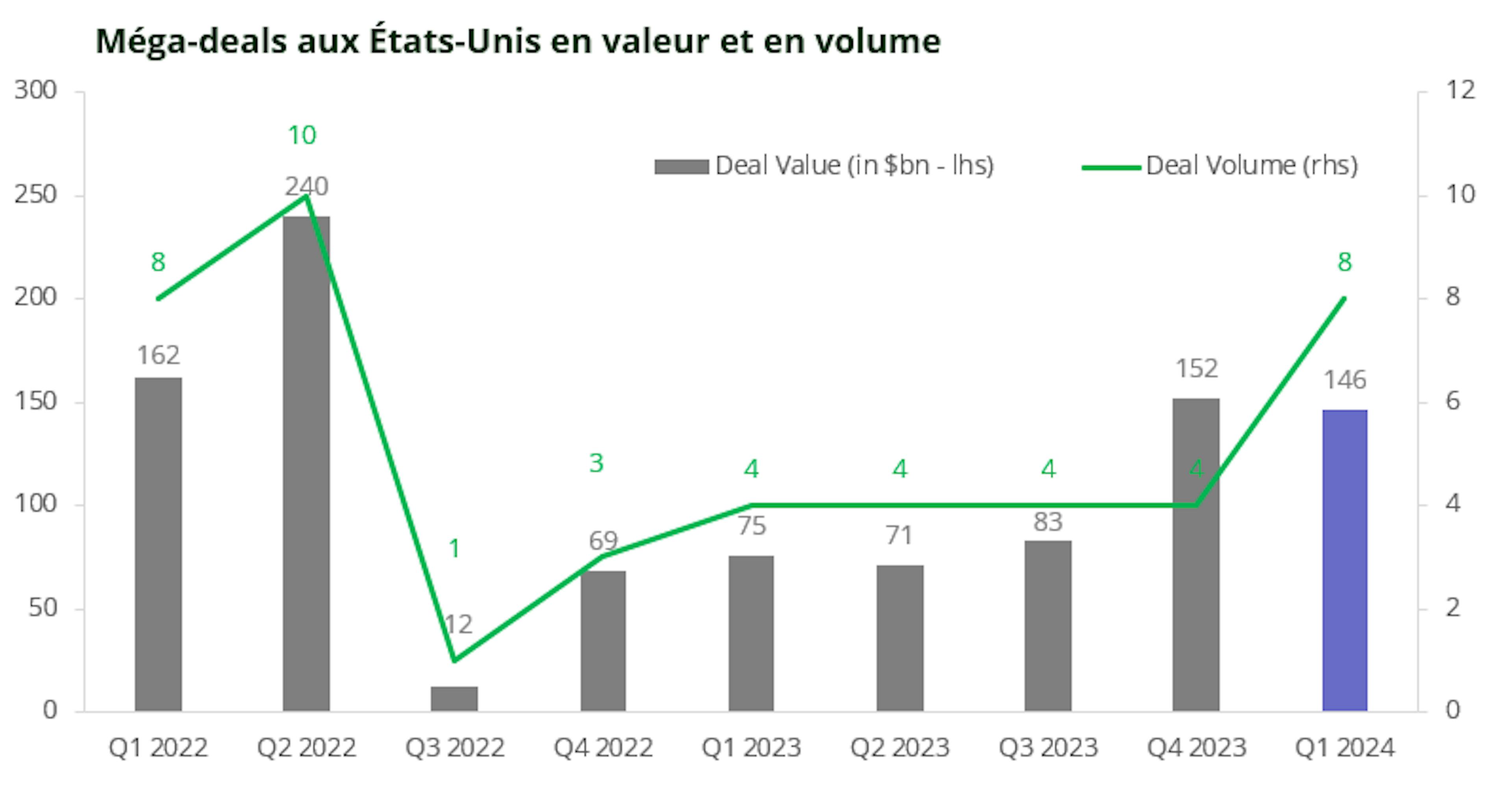

Retour des « méga-deals », 8 opérations d'une valeur supérieure à 10 milliards de dollars ont été annoncées au 1er trimestre 2024, contre seulement 4 au dernier trimestre 2023, sous l'impulsion d'importantes opérations américaines dans les secteurs de l'énergie, de la technologie et de la finance. Le nombre d'opérations mondiales annoncées au cours des trois premiers mois de l'année s'élève à 92, soit une hausse de 48 % par rapport à la même période de l'année précédente.

Le retour des « méga-deals » est un signe clair de confiance de la part des chefs d'entreprise.

Un recentrage sectoriel de l'activité M&A en faveur de la « vieille économie » sous l'impulsion de la transition énergétique, tant en Europe qu'aux États-Unis. En effet, ces trois années de faible activité de M&A ont permis d'entamer des discussions préliminaires dans des secteurs stratégiques tels que l'intelligence artificielle, les capacités cloud, les transitions énergétiques propres et/ou le reshoring, ce qui devraient également soutenir ce rebond.

Les nouvelles directives japonaises en matière d'OPA, annoncées en août 2023, devraient aussi favoriser la reprise des activités en Asie et permettre ainsi l'accès à un réservoir de performance potentiellement important.

Une rémunération plus élevée sur les opérations M&A…

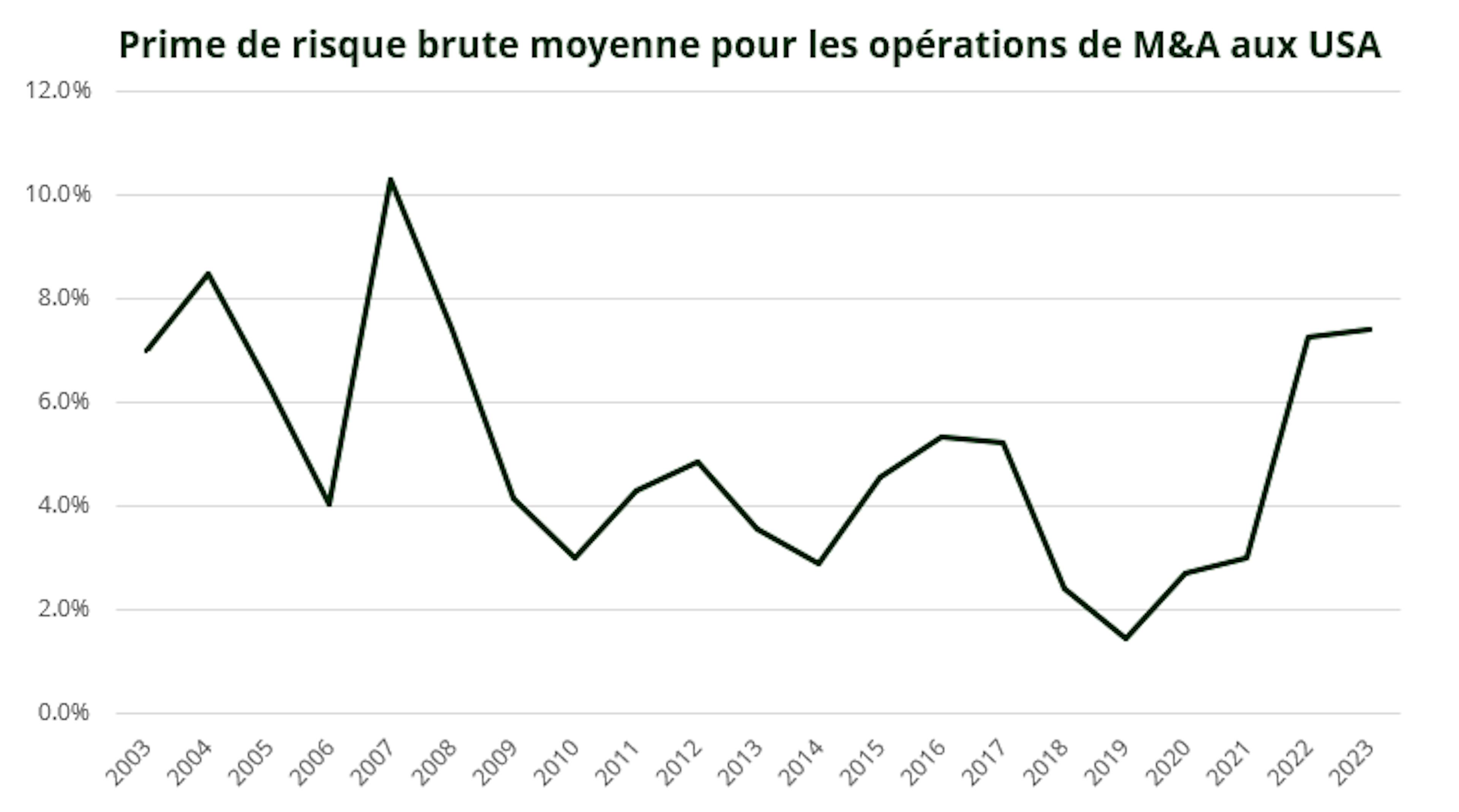

- Les primes de risque sur les arbitrages des fusions-acquisitions sont désormais plus attrayantes. En effet, les spreads ont commencé à refléter la hausse des taux et la réévaluation de la prime de risque. La prime de risque M&A correspond au risque que l'opération ne soit pas menée à bien, mais il convient de noter que ce risque est idiosyncrasique car il est spécifique à l'opération.

- L'avantage d'avoir des taux sans risque plus élevés et donc de s'éloigner d'un environnement de taux zéro/négatif, permet une meilleure rémunération pour chaque opération.

… ainsi que des taux d'échec plus faibles

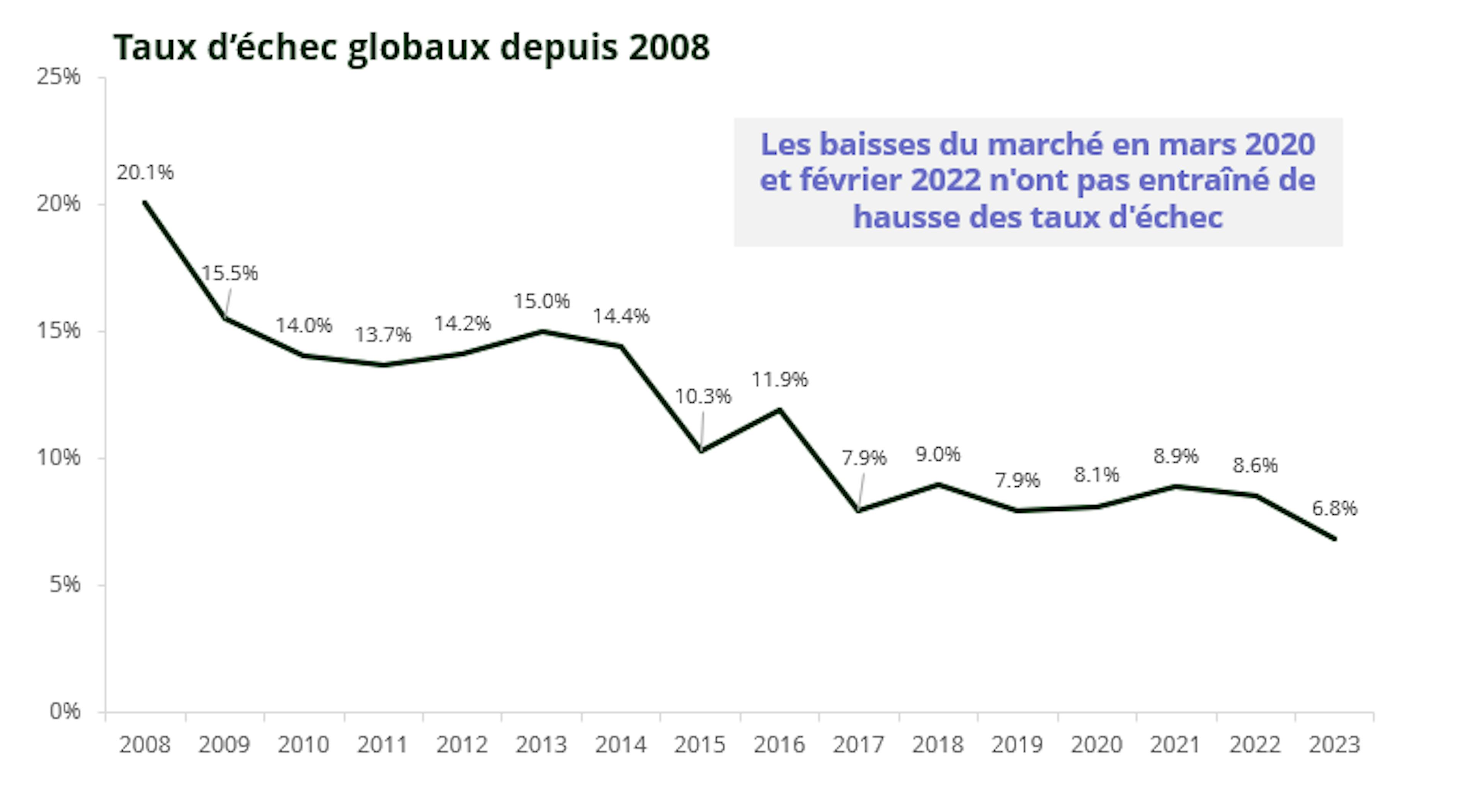

Nous nous trouvons actuellement à des niveaux de taux d'échec proches des plus bas historiques. En d'autres termes, le risque d'abandon d'une opération de M&A est beaucoup plus faible que les années précédentes. Cela signifie donc que nous sommes aujourd'hui mieux rémunérés pour un risque d'échec moindre.

Par exemple, le pourcentage d'échec d'une transaction a notamment été réduit grâce à une plus grande clarté dans l'interprétation des lois « Antitrust ». Cette plus grande visibilité est cruciale dans l’environnement M&A pour déterminer les potentielles opérations qui seront contestées à l'avenir et la durée et les coûts que cela pourrait entraîner.

- Enfin, maintenant que la crainte d'une récession n'est plus le scénario central, et que nous évoluons dans un environnement de moindre inflation et de croissance résiliente, le retour de la confiance des investisseurs depuis la fin de l'année 2023 devrait continuer à favoriser cet environnement porteur et maintenir ce taux d'échec bas.

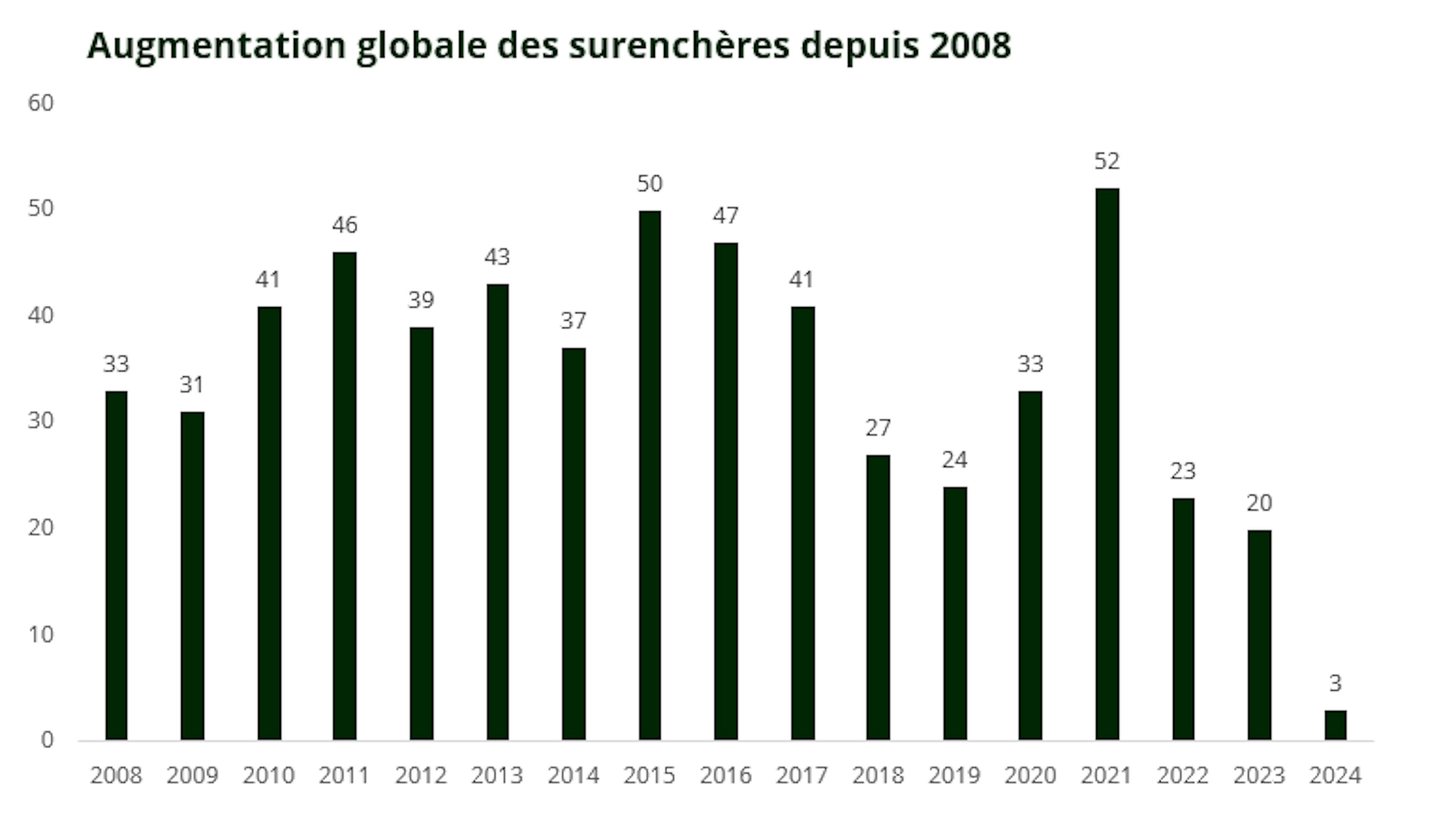

et enfin, l'augmentation des surenchères est de retour !

- Les trois premiers mois de l'année ont déjà été marqués par plusieurs surenchères : à titre d'exemple, en janvier, la société suédoise de services informatiques Pagero Group a fait l'objet d'une bataille entre trois acteurs du secteur (Avalara, Thomson Reuters, Vertex), qui a abouti à une amélioration des termes de l'offre de près de 39%.

En février, la compagnie maritime CMA CGM a vu son offre d'achat de la société britannique de services logistiques Wincanton contrée par une offre de 37 % plus élevée de la société américaine GXO Logistics.

Enfin, toujours au Royaume-Uni, le fabricant d'équipements Spirent Communications est convoité par deux acteurs du secteur, Keysight Technologies et Viavi Solutions. Les actions de la société cible ont grimpé de 12 % au cours de la première offre, qui s'est déroulée en mars.

Carmignac Portfolio Merger Arbitrage Plus I EUR Acc

- Durée minimum de placement recommandée

- 5 ans

- Indicateur de risque*

- 2/7

- Classification SFDR**

- Article 8

*Echelle de risque du KID (Document d’Informations Clés). Le risque 1 ne signifie pas un investissement sans risque. Cet indicateur pourra évoluer dans le temps. **Le Règlement SFDR (Sustainable Finance Disclosure Regulation) 2019/2088 est un règlement européen qui demande aux gestionnaires d’actifs de classer leurs fonds parmi notamment ceux dits : « Article 8 » qui promeuvent les caractéristiques environnementales et sociales, « Article 9 » qui font de l’investissement durable avec des objectifs mesurables, ou « Article 6 » qui n'ont pas nécessairement d'objectif de durabilité. La classification SFDR des Fonds peut évoluer dans le temps. Pour plus d’informations, visitez : https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=fr.

Principaux risques du Fonds

Frais

- Coûts d'entrée

- Nous ne facturons pas de frais d'entrée.

- Coûts de sortie

- Nous ne facturons pas de frais de sortie pour ce produit.

- Frais de gestion et autres frais administratifs et d’exploitation

- 1,11% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière.

- Commissions liées aux résultats

- 20,00% max. de la surperformance lorsqu'elle est constituée et excède le High-Water Mark. Le montant réel varie en fonction de la performance de votre investissement. L'estimation des coûts agrégés ci-dessus inclut la moyenne des 5 dernières années, ou depuis la création du produit si celui-ci a moins de 5 ans.

- Coûts de transaction

- 0,45% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons.

Carmignac Portfolio Merger Arbitrage I EUR Acc

- Durée minimum de placement recommandée

- 3 ans

- Indicateur de risque*

- 2/7

- Classification SFDR**

- Article 8

*Echelle de risque du KID (Document d’Informations Clés). Le risque 1 ne signifie pas un investissement sans risque. Cet indicateur pourra évoluer dans le temps. **Le Règlement SFDR (Sustainable Finance Disclosure Regulation) 2019/2088 est un règlement européen qui demande aux gestionnaires d’actifs de classer leurs fonds parmi notamment ceux dits : « Article 8 » qui promeuvent les caractéristiques environnementales et sociales, « Article 9 » qui font de l’investissement durable avec des objectifs mesurables, ou « Article 6 » qui n'ont pas nécessairement d'objectif de durabilité. La classification SFDR des Fonds peut évoluer dans le temps. Pour plus d’informations, visitez : https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=fr.

Principaux risques du Fonds

Frais

- Coûts d'entrée

- Nous ne facturons pas de frais d'entrée.

- Coûts de sortie

- Nous ne facturons pas de frais de sortie pour ce produit.

- Frais de gestion et autres frais administratifs et d’exploitation

- 0,61% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière.

- Commissions liées aux résultats

- 20,00% lorsque la classe d'action surperforme l'indicateur de référence pendant la période de performance. Elle sera également dûe si la classe d'actions a surperformé l'indicateur de référence mais a enregistré une performance négative. La sous-performance est récupérée pendant 5 ans. Le montant réel variera en fonction de la performance de votre investissement. L'estimation des coûts agrégés ci-dessus inclut la moyenne sur les 5 dernières années, ou depuis la création du produit si elle est inférieure à 5 ans.

- Coûts de transaction

- 0,19% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons.

Articles associés

Deux Pyramides de la Gestion de Patrimoine pour Carmignac

![[Background image] [CIL] World globe](https://carmignac.imgix.net/uploads/article/0001/05/%5BMain-Media%5D-CIL.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Carmignac Investissement Latitude : La Lettre du Gérant

L’interview de Frédéric Leroux sur Club Patrimoine

COMMUNICATION PUBLICITAIRE. Veuillez vous référer au KID/prospectus avant de prendre toute décision finale d’investissement. Ce document est destiné à des clients professionnels.

Le présent document ne peut être reproduit en tout ou partie, sans autorisation préalable de la Société de gestion. Il ne constitue ni une offre de souscription ni un conseil en investissement. Ce document n’est pas destiné à fournir, et ne devrait pas être utilisé pour des conseils comptables, juridiques ou fiscaux. Il vous est fourni uniquement à titre d’information et ne peut être utilisé par vous comme base pour évaluer les avantages d’un investissement dans des titres ou participations décrits dans ce document ni à aucune autre fin. Les informations contenues dans ce document peuvent être partielles et sont susceptibles d’être modifiées sans préavis. Elles se rapportent à la situation à la date de rédaction et proviennent de sources internes et externes considérées comme fiables par Carmignac, ne sont pas nécessairement exhaustives et ne sont pas garanties quant à leur exactitude. À ce titre, aucune garantie d’exactitude ou de fiabilité n’est donnée et aucune responsabilité découlant de quelque autre façon pour des erreurs et omissions (y compris la responsabilité envers toute personne pour cause de négligence) n’est acceptée par Carmignac, ses dirigeants, employés ou agents.

Les performances passées ne préjugent pas des performances futures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur).

Le rendement peut évoluer à la hausse comme à la baisse en raison des fluctuations des devises, pour les actions qui ne sont pas couvertes contre le risque de change.

La référence à certaines valeurs ou instruments financiers est donnée à titre d’illustration pour mettre en avant certaines valeurs présentes ou qui ont été présentes dans les portefeuilles des Fonds de la gamme Carmignac. Elle n’a pas pour objectif de promouvoir l’investissement en direct dans ces instruments, et ne constitue pas un conseil en investissement. La Société de Gestion n'est pas soumise à l'interdiction d'effectuer des transactions sur ces instruments avant la diffusion de la communication. Les portefeuilles des Fonds Carmignac sont susceptibles de modification à tout moment.

La référence à un classement ou à un prix ne préjuge pas des classements ou des prix futurs de ces OPC ou de la société de gestion. La durée minimum de placement recommandée équivaut à une durée minimale et ne constitue pas une recommandation de vente à la fin de ladite période.

Morningstar Rating™ : © Morningstar, Inc. Tous droits réservés. Les informations du présent document : -appartiennent à Morningstar et / ou ses fournisseurs de contenu ; ne peuvent être reproduites ou diffusées ; ne sont assorties d'aucune garantie de fiabilité, d'exhaustivité ou de pertinence. Ni Morningstar ni ses fournisseurs de contenu ne sont responsables des préjudices ou des pertes découlant de l'utilisation desdites informations.

La décision d’investir dans le(s) fonds promu(s) devrait tenir compte de toutes ses caractéristiques et de tous ses objectifs, tels que décrits dans son prospectus. L’accès au Fonds peut faire l’objet de restrictions à l’égard de certaines personnes ou de certains pays. Le présent document ne s’adresse pas aux personnes relevant d’une quelconque juridiction où (en raison de la nationalité ou du domicile de la personne ou pour toute autre raison) ce document ou sa mise à disposition est interdit(e). Les personnes auxquelles s’appliquent de telles restrictions ne doivent pas accéder à ce document. La fiscalité dépend de la situation de chaque personne. Les fonds ne sont pas enregistrés à des fins de distribution en Asie, au Japon, en Amérique du Nord et ne sont pas non plus enregistrés en Amérique du Sud. Les Fonds Carmignac sont immatriculés à Singapour sous la forme d’un fonds de placement de droit étranger réservé aux seuls clients professionnels. Les Fonds ne font l’objet d’aucune immatriculation en vertu du US Securities Act de 1933. Le fonds ne peut être proposé ou vendu, directement ou indirectement, au bénéfice ou pour le compte d’une « US person » au sens de la réglementation S américaine et du FATCA. Les risques et frais relatifs aux Fonds sont décrits dans le KID (Document d’informations clés). Le KID doit être tenu à disposition du souscripteur préalablement à la souscription. Le souscripteur doit prendre connaissance du KID. Les investisseurs peuvent perdre tout ou partie de leur capital, attendu que les Fonds n’offrent pas de garantie de capital. Tout investissement dans les Fonds comporte un risque de perte de capital.

Carmignac Portfolio désigne les compartiments de la SICAV Carmignac Portfolio, société d’investissement de droit luxembourgeois conforme à la directive OPCVM. Les Fonds sont des fonds communs de placement de droit français conformes à la directive OPCVM ou AIFM. La société de gestion peut décider à tout moment de cesser la commercialisation dans votre pays.

En Suisse : Le prospectus, KID, et les rapports annuels des Fonds sont disponibles sur le site www.carmignac.ch et auprès de notre représentant en Suisse (Switzerland) S.A., Route de Signy 35, P.O. Box 2259, CH-1260 Nyon. Le Service de Paiement est CACEIS Bank, Montrouge, succursale de Nyon / Suisse Route de Signy 35, 1260 Nyon. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 5 intitulée "Résumé des droits des investisseurs".

En France : Le prospectus, les KID, la VL et les rapports annuels des Fonds sont disponibles sur www.carmignac.fr, ou sur demande auprès de la Société de gestion. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 5 intitulée "Résumé des droits des investisseurs".

Au Luxembourg : Le prospectus, les KID, la VL et les rapports annuels des Fonds sont disponibles sur www.carmignac.lu, ou sur demande auprès de la Société de gestion. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 5 intitulée "Résumé des droits des investisseurs".